-

Business consulting

Our business consulting services can help you improve your operational performance and productivity, adding value throughout your growth life cycle.

-

Business risk services

We can help you identify, understand and manage potential risks to safeguard your business and comply with regulatory requirements.

-

Forensic Advisory

At Grant Thornton, we have a wealth of knowledge in forensic services and can support you with issues such as dispute resolution, fraud and insurance claims.

-

Transactional advisory services

We can support you throughout the transaction process – helping achieve the best possible outcome at the point of the transaction and in the longer term.

-

Talent Management

Talent Management

-

Tax advisory and planning

Our teams have in-depth knowledge of the relationship between domestic and international tax laws.

-

Fiscal transactions advisory (Due Diligence)

Fiscal transactions advisory (Due Diligence)

-

Tax returns preparation and review

Tax returns preparation and review

-

Indirect tax recovery

The laws surrounding transfer pricing are becoming ever more complex as tax affairs of multinational companies are facing media, public and regulator scrutiny.

-

International tax

International tax

-

Expats services (Global Mobility)

Through our global organisation of member firms, we support both companies and individuals, providing insightful solutions to minimise tax burdens.

-

Bookkeeping & financial accounting

Effective bookkeeping and financial accounting are essential to the success of forward-thinking organisations.

-

Corporate advisory

We can help you navigate the complexity of the corporate secretarial requirements so you can focus your time and effort on running your business.

-

Payroll

Grant Thornton’s outsourcing teams can manage your payroll commitments on your behalf, allowing you to focus on what you do best – growing your business.

-

Company start-up

Outsourcing your operations and specific business functions to Grant Thornton can not only cut costs, but also bring you new insights and experience.

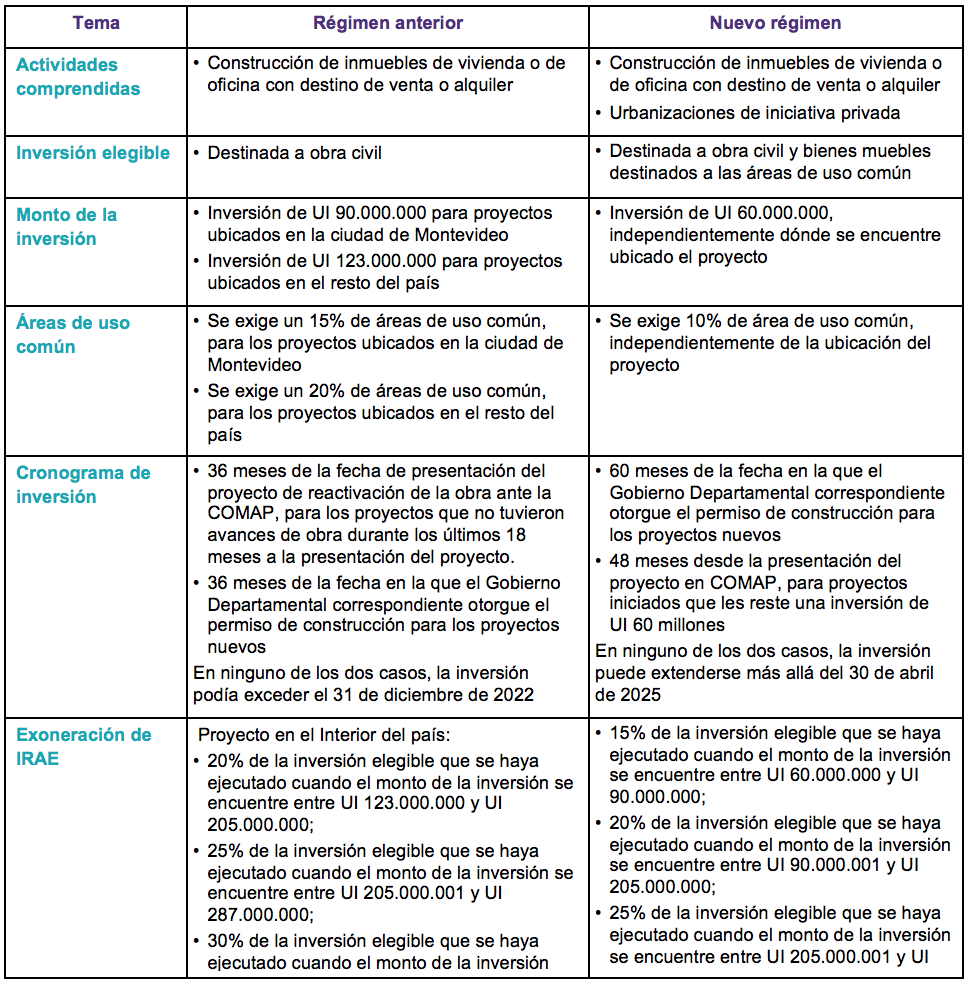

Beneficios fiscales para los desarrollos inmobiliarios con destino de venta o arrendamiento de viviendas u oficinas y las urbanizaciones de iniciativa privada

El pasado 29 del mes de abril de 2020, Presidencia de la República emitió un nuevo Decreto cuya finalidad es incentivar la inversión inmobiliaria y fomentar el desarrollo del sector de la construcción en el país, a efectos de generar un impacto significativo sobre el valor agregado de la economía.

En el presente informe describimos los principales aspectos de la normativa, así como las principales modificaciones respecto a la normativa anterior.

¿Qué inversiones quedan comprendidas en los beneficios fiscales a las actividades de construcción y venta o arrendamiento de viviendas u oficinas y las urbanizaciones de iniciativa privada?

Se establece que los proyectos de construcción de inmuebles con destino a vivienda u oficinas, así como la urbanización de iniciativa privada; considerada esta como el fraccionamiento en lotes de terreno rural o suburbano incluyendo la construcción total o parcial de viviendas sobre dicho fraccionamiento, cuyo valor de construcción sea superior a UI 60.000.000, aproximadamente USD 6.200.000, siempre que las inversiones sean realizadas con anterioridad al 30 de abril de 2025 y cuenten con al menos un 10% del área total destinada a uso común, podrán presentarse ante la Comisión de Aplicaciones (COMAP) para solicitar los beneficios fiscales que se detallarán a continuación.

En la anterior normativa, se estableció un monto de inversión de UI 90.000.000 para los inmuebles ubicados en la ciudad de Montevideo, con un mínimo del 15% del área destinada a uso común. Y de UI 123.000.000 para los ubicados en el resto del país, con un mínimo del 20% del área total destinada a uso común. La ejecución de dicha inversión, podía concretarse hasta el 31 de diciembre de 2022.

Por otra parte, la normativa anterior no consideraba la posibilidad de que se ampararan a dichos beneficios fiscales los proyectos que contemplaban el fraccionamiento de lotes de terreno con o sin construcción total o parcial de viviendas u oficinas.

¿Cuáles son los requerimientos que se deben cumplir, para ampararse a dicho régimen de beneficios fiscales?

Todos los proyectos, que se quieran amparar a dicho régimen de beneficios fiscales, deberán ser presentados a la COMAP con anterioridad al 31 de diciembre de 2021.

Se podrán considerar los siguientes dos tipos de proyectos:

- Emprendimientos inscriptos antes BPS a partir del 29 de abril de 2020, cuya inversión en obra civil y bienes muebles destinados a las áreas de uso común supere los UI 60.000.000, debiendo completar la inversión proyectada dentro de los 60 meses de aprobado el permiso de construcción por el Gobierno Departamental, no pudiendo extenderse la misma más allá del 30 de abril de 2025.

- Emprendimientos inscriptos ante BPS con o sin actividad al 29 de abril de 2020, y en los cuales aún reste ejecutar inversión en obra civil y bienes muebles destinados a las áreas de uso común superior a UI 60.000.000 al momento de presentar el proyecto en COMAP. Debiendo completar la inversión proyectada dentro de los 48 meses desde la presentación del proyecto en COMAP, no pudiendo extenderse la misma más allá del 30 de abril de 2025.

La anterior normativa, no consideraba como inversión elegible, la inversión en bienes muebles destinados a las áreas de uso común.

¿Cuáles son los beneficios fiscales otorgados a las actividades de construcción y venta de inmuebles con destino a vivienda permanente o esporádica?

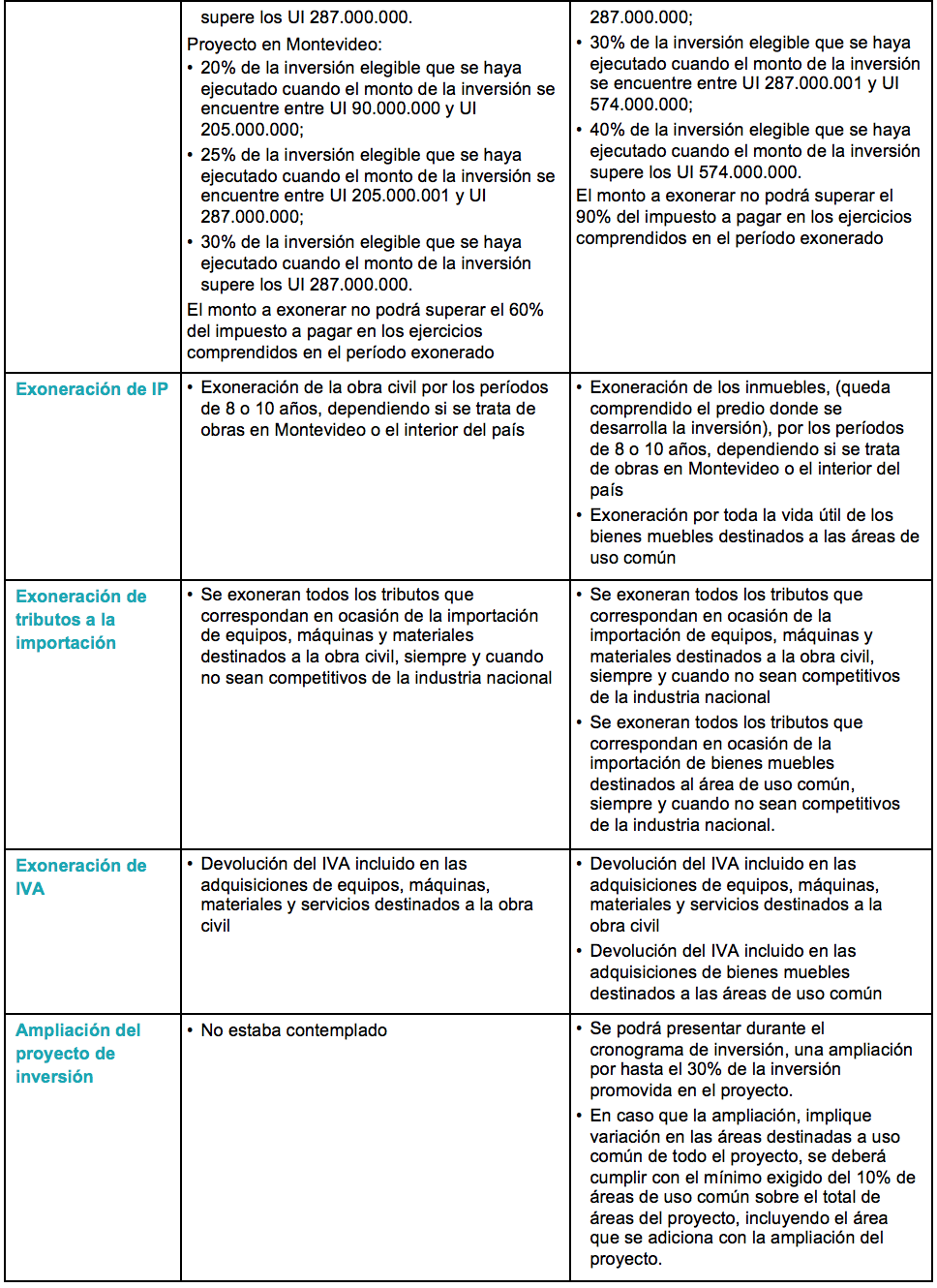

Los beneficios previstos en el mencionado Decreto comprenden al Impuesto a la Renta de las Actividades Económicas (IRAE), al Impuesto al Patrimonio (IP), al Impuesto al Valor Agregado (IVA), y a recargos, tasas y tributos aduaneros.

Beneficio de IRAE:

Para aquellos proyectos declarados promovidos, gozarán de una exoneración de IRAE, hasta el monto equivalente al:

- 15% de la inversión elegible que se haya ejecutado cuando el monto de la inversión se encuentre entre UI 60.000.000 y UI 90.000.000, aproximadamente entre USD 6:2 millones y USD 9:3 millones.

- 20% de la inversión elegible que se haya ejecutado cuando el monto de la inversión se encuentre entre UI 90.000.001 y UI 205.000.000, aproximadamente entre USD 9:3 millones y USD 21:2 millones.

- 25% de la inversión elegible que se haya ejecutado cuando el monto de la inversión se encuentre entre UI 205.000.001 y UI 287.000.000, aproximadamente entre USD 21:2 millones y USD 29:6 millones.

- 30% de la inversión elegible que se haya ejecutado cuando el monto de la inversión se encuentre entre UI 287.000.001 y UI 574.000.000, aproximadamente entre USD 29:6 millones y USD 59:3 millones.

- 40% de la inversión elegible que se haya ejecutado cuando el monto de la inversión supere los UI 574.000.000, aproximadamente USD 59:3 millones.

El monto a exonerar no podrá superar el 90% (que en ese escenario significaría una tasa efectiva del 2,5%) del impuesto a pagar en los ejercicios comprendidos en el período exonerado, en el régimen anterior este porcentaje era del 60% (que significaba una tasa efectiva del 10%).

El plazo máximo para la aplicación de la exoneración del IRAE, al igual que en el régimen anterior será de 10 años, a computarse a partir del primer ejercicio en que se obtenga renta fiscal, siempre que no hayan transcurrido cuatro ejercicios desde la declaratoria promocional.

Beneficio de IP:

Se exonera del mismo a los inmuebles comprendidos en la actividad promocional por el término de 8 años si el proyecto está ubicado en Montevideo y 10 años si está radicado en el interior del país. Dichos bienes se considerarán gravados a efectos del cómputo de pasivos. En el presente régimen queda comprendido dentro de la definición de inmueble, la inversión en el terreno.

Adicionalmente, respecto al régimen anterior, se exonera por toda su vida útil el IP de los bienes muebles destinados a las áreas de uso común.

Beneficio de IVA y tributos aduaneros:

Al igual que en el régimen anterior, el Decreto prevé el otorgamiento de un crédito por el IVA asociado a la adquisición de equipos, máquinas, materiales y servicios destinados a la obra civil, actualmente también se adiciona dicha exoneración para los bienes muebles destinados a las áreas de uso común.

Por último, en caso de importación de equipos, máquinas y materiales destinados a la obra civil y bienes muebles destinados a las áreas de uso común, se exonera de todo recargo, tasas y tributos, siempre y cuando dichos bienes sean importados directamente por la entidad y sean declarados no competitivos con la industria nacional.

Se está adicionando a la normativa anterior, la exoneración para bienes muebles destinados a las áreas de uso común.

¿Existe alguna excepción en caso de que no se ejecute el 100% de la inversión?

Si, en caso de no completarse la totalidad de la inversión en el plazo dispuesto, siempre que se hubiera ejecutado más del 50% del avance de obra, los porcentajes de exoneración del IRAE se proporcionarán al porcentaje de avance de obra a la fecha límite para realizar la inversión.

¿Existe la posibilidad de presentar una ampliación a la inversión, presentada en el proyecto original?

A diferencia del régimen anterior, aquellos emprendimientos que ya cuenten con declaratoria promocional, podrán presentar durante el cronograma de inversión, una ampliación por hasta el 30% de la inversión promovida en el proyecto.

En caso que la ampliación, implique variación en las áreas destinadas a uso común de todo el proyecto, se deberá cumplir con el mínimo exigido del 10% de áreas de uso común sobre el total de áreas del proyecto, incluyendo el área que se adiciona con la ampliación del proyecto.

¿Cómo se obtienen los beneficios?

Se deberá presentar ante la COMAP un proyecto de inversión detallando el monto y cronograma de inversiones a realizar.

Por otra parte, los beneficiarios se comprometen a presentar ante COMAP, dentro de los cuatro meses del cierre de cada ejercicio fiscal, la declaración jurada de impuestos, los estados contables, el detalle de la ejecución de la inversión y toda otra documentación que ésta determine.

Si se verificara el incumplimiento de las obligaciones asumidas, tanto en el suministro de información como en los aspectos sustanciales de ejecución y operación del proyecto, se deberá reliquidar los tributos indebidamente exonerados y abonar las multas y recargos correspondientes.

Comparativo con el régimen anterior

Valor de referencia de la UI al 04-05-20: $ 4,5432

Valor de referencia del USD al 04-05-20: $ 44